源泉徴収票の見方をわかりやすく解説!確認するべきポイントを整理

年末に会社から発行される源泉徴収票を見てはいるけど詳しい内容は良く分かっていないという人は多いのではないでしょうか。実際に中身を見てみると、色々な数字が書いてあり理解が難くなっているのは事実です。しかし、自分自身の1年間の給与や支払った税金、社会保険料等が確認できる大切な書類ですので放置しないようにしましょう。今回は源泉徴収票の見方を分かりやすく解説し、確認するべきポイントを整理していきます。

源泉徴収票とは

会社員など給与所得だけで生活している人は、自分自身で社会保険料の支払いや納税をしたという経験はないと思います。

それは、会社側が給与(源泉)から事前に必要な税金や社会保険料を天引き(徴収)し国や地方自治体に納めてくれているからです。これを源泉徴収と言います。

会社員等の方に振り込まれる給与は、この源泉徴収後の金額です。

この源泉徴収を含めた、1年間の給与内容を詳しく記載している書類を源泉徴収票と言い、以下の内容が記載されてます。

【源泉徴収票】

・給与(賞与を含む)

・所得税額

・各種控除額

・社会保険料

・その他各種保険料(生命保険料、介護保険料、介護年金保険料)

これらの内容を一つ一つ確認していく事で、自分が1年間でいくら給与を受け取り、どれくらい税金や社会保険料を支払ったのかが分かります。

何気なく見ていた源泉徴収票には、このような貴重な情報が記載されているのでしっかりと確認するようにしてください。

源泉徴収票で確認するべき4つのポイント

源泉徴収票を確認する上で大切な事は、自分の収入からいくら税金や社会保険料が引かれているかをを知る事です。

自分の給与に対して差し引かれる税金や社会保険料を把握することが出来れば、これまでより支出と収入のバランスを考えた家計管理がしやすくなるでしょう。

また、家計管理を効率的に行う事が出来れば、将来に向けて計画立てた貯金もしやすくなるはずです。

一方でただ漠然と紙を眺めていても、これらを把握することは難しいので、以下の4つのポイントを抑えて源泉徴収票を確認するようにしてください。

①支払金額

まずは、「支払金額」を確認してみましょう。

「支払金額」とは簡単に言うと、「年収」の事で1年間の額面の総給与額です。

「支払金額」に含まれる給与は、次の通りになります。

【年収に含まれる給与】

・基本給

・残業代(時間外手当)

・賞与(ボーナス)

・固定手当(資格手当・役職手当等)

・インセンティブ(報奨金)

・各種手当

この中には、通勤の交通費手当や出張時の旅費交通費など非課税対象となる手当は入っていないので、注意してください。

また、年の途中で転職をしている場合は前職の源泉徴収票を発行した上で自ら年末調整で「支払金額(年収)」を確定する必要があるので覚えておきましょう。

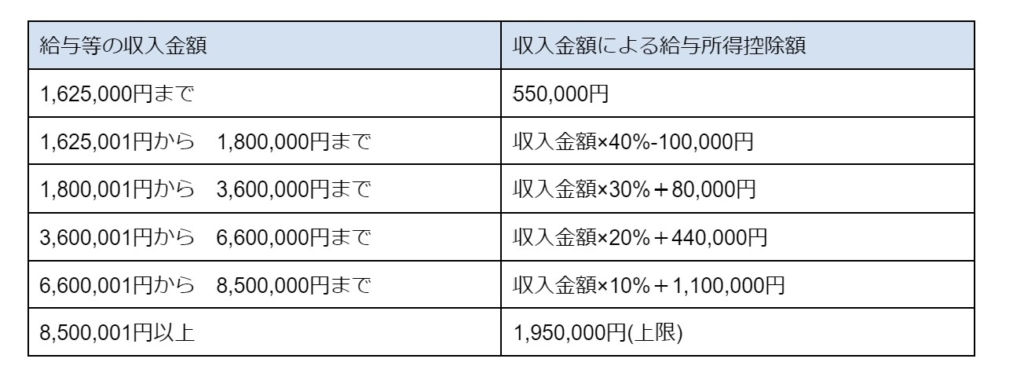

②給与所得控除後の金額

給与所得者に対しても一定の経費が必要という考えに基づき、年末調整時に給与から一定額の経費を差し引くことが認められている仕組みを「給与所得控除」といいます。

年収に応じた控除額を支払金額から差し引いた金額が「給与所得控除後の金額」となります。源泉徴収票では、「支払金額」の横の欄にこの金額が記載されているので、合わせて確認するようにしましょう。

適用される給与所得控除額は、年収によって変化しますので下記の表を参考に注意してください。

(参照)

No.1410 給与所得控除|国税庁 (nta.go.jp)

③所得控除の額の合計額

②の給与所得控除以外に、支払金額から所得を控除する方法を「所得控除」といい、この合計額を確認することもポイントになります。

所得控除には、大きく分けて次に2つの種類があるので参考にしてください。

【所得控除】

①毎月の給与から控除されていた金額

→厚生年金保険料、雇用保険料、健康保険料、企業共済掛金など毎月給与から天引きされていたものが含まれる

②年末調整時に控除される金額

→配偶者控除、医療費控除、基礎控除など年末調整時に申告して初めて控除される控除

(参照)

No.1100 所得控除のあらまし|国税庁 (nta.go.jp)

このように、毎月給与から天引きされている控除金額と、年末調整時に控除される金額の合計が所得控除の額の合計額となりますので、源泉徴収票を見る際はしっかりと確認するようにしてください。

④源泉徴収税額

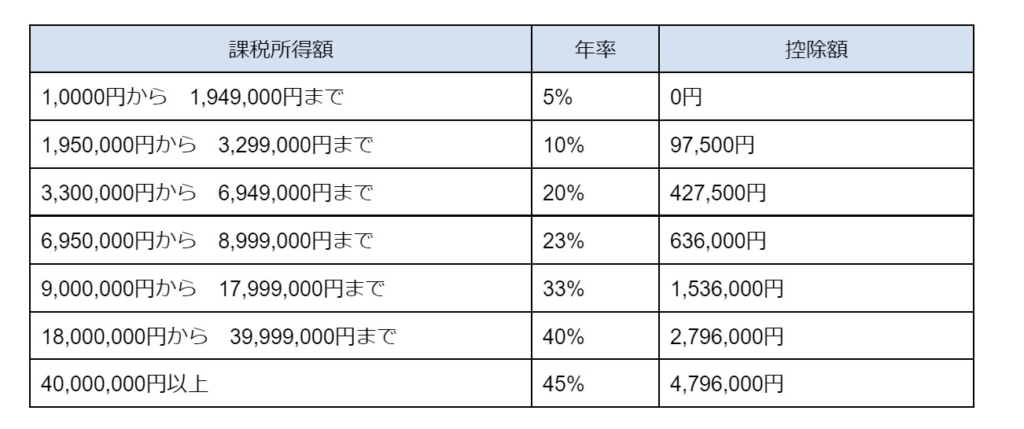

これまでの内容を把握した上で最後に、「源泉徴収税額」を確認してください。「源泉徴収税額」とは、自分自身が1年間で納めた「所得税額」の合計額です。

所得税額は、「給与所得控除後の金額」から「所得控除の額の合計額」を差し引いて導かれる、「課税所得」に対して「課税所得に応じた税率」を掛け合わせることで算出されます。

課税所得に応じた税率は次の通りです。

(参照)

No.2260 所得税の税率|国税庁 (nta.go.jp)

源泉徴収票を確認して、自分自身の源泉徴収税額(支払った所得税)に誤りが無いかチェックしてみましょう。

源泉徴収票が必要な時

年末調整の時期にしか見る事が無い源泉徴収票ですが、他にも必要になるタイミングがありますので、確認しておきましょう。

【源泉徴収票が必要な時】

①転職、退職をする時

→同じ年に二つの職場から給与をもらっている場合、前職の源泉徴収と現職の源泉徴収を合わせて年末調整をする必要がある

②所得証明を行う時

→住宅ローンなど融資を引く際に、所得証明として源泉徴収票の提出を求められる

③確定申告を行う時

→副業収入が20万円を超えている場合や、退職して12月時点で新しい仕事に就いてない場合など個人での確定申告が求められる

このように、自分自身の状況によっては源泉徴収票が必要になってくる事があるという事を覚えておいてください。

その際は、源泉徴収票の中身を理解している方がスムーズに進める事ができますので、内容を把握するようにしておきましょう。

まとめ

ここまで説明してきた通り、源泉徴収票には1年間の給与と支払った所得税額が記載されています。しかし、一つ一つの項目の読み方を知らなければ、記載されている金額の根拠を知る事は出来ません。これまで、何となく源泉徴収票を眺めていた人は、ぜひ今回の記事をきっかけに、給与の中身をしっかりと把握するようにしてください。そうする事で今後、自分の収入と支払う税金の額を明確にすることが出来、家計の管理がしやすくなるはずです。もし、自分自身で将来の経済設計を建てるのが不安な人がいればお金と人生のアドバイザーであるファイナンシャルプランナーへの相談

をおすすめします。

この記事を執筆したカウンセラー紹介

小峰一真(こみねかずま)

2級FP技能士/証券外務員2種/住宅ローンアドバイザー| 明治大学政治経済学部卒業

大手国内証券会社、外資系保険会社を経て、前職では独立系FP事務所に創業から携わっていました。資金計画作成、住宅購入相談、資産運用、保険相談など全般的に得意で、セミナー講師も担当しています。趣味はゴルフと読書、スポーツ観戦(横浜Fマリノス、明治大学ラグビー部を応援!)です。