保険料控除の仕組みと保険料控除で得られる税の軽減効果を解説!

所得の控除が受けられるものにはいくつか種類があります。とくに理解しておきたい所得控除のが保険料控除です。控除を受けるためのお手続きは、会社員の方はご勤務先で年末に行い、自営業の方も翌年2月~3月に手続きをします。今回は保険料控除の仕組みと、活用した場合の節税効果について解説をします。

保険料控除とは

保険料控除とは、個人で契約した生命保険や地震保険などについて、1年間で支払った保険料から計算した所得控除の金額のことです。対象となる保険料は、1月1日から12月31日までの間に、自身や一定の親族のために支払った保険料が該当します。該当する控除額がある阿合、それぞれの所得控除の「生命保険料控除」と「地震保険料控除」として、年末調整や確定申告で申告をします。

以下より、生命保険料控除と地震保険料控除の仕組みと計算について、各種お手続きについて解説をします。

生命保険料控除とは

生命保険料控除とは、保険料控除のなかでも支払った生命保険料に応じて、所得が控除される制度です。

生命保険料控除制度は、平成24年に改正されています。それに伴い、改正前のご契約(契約日が平成23年12月31日以前のご契約)と、改正後のご契約(契約日が平成24年1月1日以降のご契約)で制度が異なります。改正前のご契約は「旧制度」、改正後のご契約は「新制度」の対象となります。

一般生命保険料控除

契約者(保険料を支払う人)が生存または死亡した場合に保険金が支払われる保険が対象です。

対象となる保険種類:定期保険、終身保険、養老保険、学資保険などの保険料

介護医療保険料控除(新制度のみ)

疾病または身体の障害等により保険金・給付金が支払われる保険が対象です。

対象となる保険種類:医療保険、がん保険、介護保険などの保険料

個人年金保険料控除

「個人年金保険料税制適格特約」がふかされた個人年金保険が対象です。個人年金字江成適格特約とは、個人年金保険の保険料が個人年金保険料控除の対象となるご契約を指します。具体的には、下記の要件を満たしている個人年金保険のご契約です。

・年金の受取人が保険料を支払う本人またはその配偶者

・保険料を10年以上にわたって定期的に支払う

・60歳になってから、10年以上の定期、もしくは終身で年金を受け取る

・「個人年金保険料税制適格特約」を付加している

・年金の受取人が被保険者と同一

対象となる保険種類:「個人年金保険料税制適格特約」が付加された個人年金保険の保険料

ご自身の保険が控除の対象になるのか、どの保険料控除に分類されるのかは、保険会社からご契約者のご住所あてに発送される「保険料控除証明書」に記載があります。保険料控除証明書については、後述をご参照ください。

生命保険料控除に旧制度と新制度について

生命保険料控除における「旧制度」と「新制度」について解説をします。

主な違いとしては、①新たに「介護医療保険料控除」の枠が新設されたこと、②所得税と住民税の控除限度額の変更です。

・「旧制度」をご参照いただきたい方

1年間の支払保険料が、制度改正前のご契約(契約日が平成23年12月31日以前のご契約)のみの方

・「新制度」をご参照いただきたい方

1年間の支払い保険料が、制度改正後のご契約(契約日が平成24年1月1日以降のご契約)のみの方

・「新制度」と「旧制度」どちらもご参照いただきたい方

1年間の支払保険料の中に、制度改正前のご契約と、制度改正後のご契約をどちらも含まれている方は、一般生命保険料控除と個人年金保険料控除については、控除ごとに以下のいずれかを選択できます。

旧制度のみで申告

新制度のみで申告

旧制度と新制度の両方で申告

生命保険料控除の計算方法について

一般生命保険料、介護医療保険料、個人年金保険料のそれぞれで支払った保険料を、以下の計算式にあてはめます。

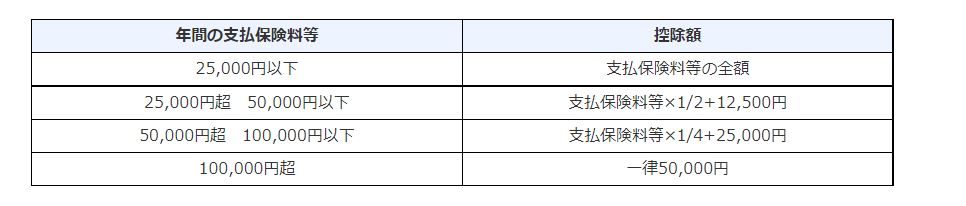

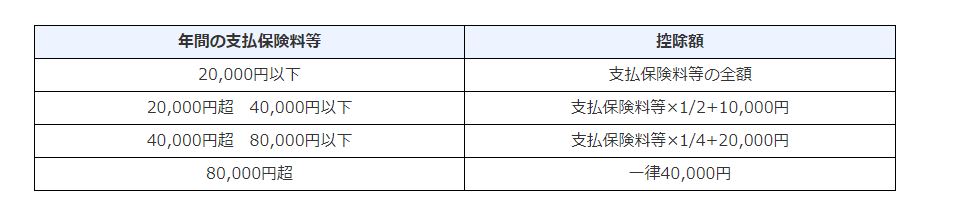

旧制度(平成23年12月31日以前の契約)

所得税の生命保険料控除額

住民税の生命保険料控除額

出典→練馬区:生命保険料控除

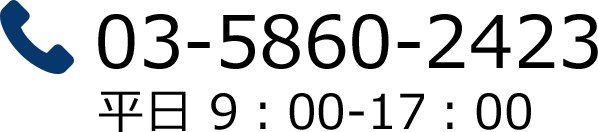

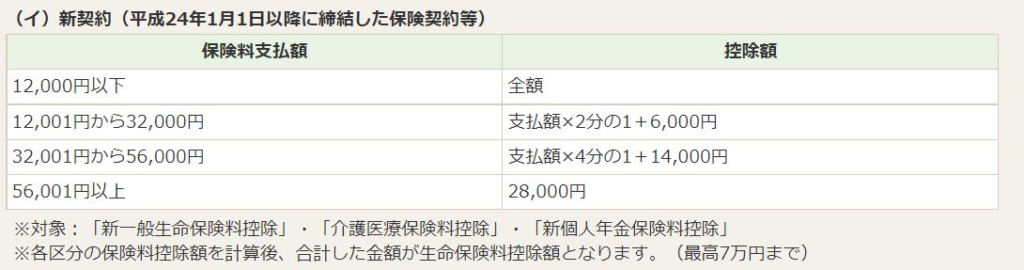

新制度(平成24年1月1日以降の契約)

所得税の生命保険料控除額

出典→国税庁:No.1140 生命保険料控除

住民税の生命保険料控除額

出典→練馬区:生命保険料控除

例】新制度の一般生命保険料の年間支払保険料が40,000円の場合

→控除額30,000円(40,000円×2分の1+10,000円)

旧制度と新制度それぞれの所得控除限度額

上記の計算に基づいて生命保険料控除を最大限に活用した場合、次のようになります。

旧制度の生命保険料控除額

所得税は、一般と年金それぞれに適用 → 所得控除限度額は、100,000円

住民税は、一般と年金それぞれに適用 → 所得控除限度額は、 70,000円

<新制度>

新制度の生命保険料控除額

所得税は、一般と介護医療と年金それぞれに適用 → 所得控除限度額は、120,000円

住民税は、一般と介護医療と年金それぞれに適用 → 所得控除限度額は、 70,000円

※旧制度と新制度をあわせて申告する場合

旧制度と新制度の両方で申告する場合は、所得税4万円、住民税2.8万円が所得控除限度額となります。全体の所得控除限度額は所得税12万円、住民税7万円です。

出典→国税庁:No.1140 生命保険料控除

保険料控除の計算

実際の保険料の控除額を計算してみましょう。年間で以下の金額の保険料を払い込んでいるとします。加入している保険は、すべて新制度です。

一般生命保険料:10万円

介護医療保険料:5万円

個人年金保険料:8万円

所得税の控除額 合計112,500円

・一般生命保険料 40,000円(年間の支払保険料が80,000円超のため)

・介護医療保険料 32,500円(50,000円×1/4+20,000円)

・個人年金保険料 40,000円(年間の支払保険料が80,000円超のため)

所得税の控除は、合計112,500円です。

住民税の控除額 合計70,000円

一般生命保険料、介護医療保険料、個人年金保険料すべて年間の支払保険料が56,000円超のため控除限度額はすべて28,000円。住民税の所得控除の上限が7万円なので、控除額は7万円となります。

上記の条件で年収500万円の方の場合は、以下のような税の軽減効果が見込めます。

所得税の軽減効果 112,500円×20%=22,500円

住民税の軽減効果 70,000×10%=7,000円

地震保険料控除とは

地震保険料控除とは、生命保険料控除と同様に所得控除の1つで、納税者本人や、本人と生計を一にする親族の住宅や家財を目的とする地震保険料が対象です。地震保険は損害保険の一種で単体では加入できず、火災保険とセットで加入します。

地震保険の控除額を計算する

地震保険の控除額を計算するには、いくつかポイントがあります。

・控除額の上限は、所得税が最高5万円、住民税が最高2万5千円

・複数年分の地震保険料をまとめて支払った場合でも、毎年控除が受けられる

・火災保険は控除できない

計算方法は次のとおりです。

地震保険料控除額と上限

所得税

出典→国税庁:No.1145 地震保険料控除

住民税

出典→葛飾区:住民税の地震保険料控除

旧長期損害保険料

平成19年分から廃止された「損害保険料控除」の経過措置として、一定の要件に該当する損害保険料の支払いがある場合にも、地震保険料控除として申告することができます。対象となる損害保険料は、以下の要件を満たすものです。

・平成18年12月31日までに締結した契約に基づき支払った保険料であること

・満期返戻金等のあるもので保険期間が10年以上の契約であること

・平成19年1月1日以後にその損害保険契約等の変更をしていないこと

仮に、地震保険料と旧長期損害保険料の両方がある場合、それぞれの合計額を地震保険料控除としますが、5万円が上限です。

保険料控除の申請手続きについて

保険料の控除を受けるためには、保険料控除証明書が必要となります。

保険料控除証明書は、保険料を支払ったことを証明する書類のことです。毎年10月上旬~11月末にかけて、保険会社から契約者のご登録住所宛に発送されます(保険会社により発送時期は若干異なります)。保険料控除証明書は、会社員の方は「年末調整」の際に、自営業の方は「確定申告」の際に必要です。この証明書を手続きをすることで、その年の所得税と翌年の住民税の税額が軽減されます。

会社員の方など、「年末調整」による保険料控除申請

会社員の方など勤務先で社会保険に加入されている方の申請方法について紹介します。ご自身で加入されている保険の「保険料控除証明書」を「給与所得者の保険料控除申告書」に添付し、勤務先に提出をすることで、年末調整で控除を受けることができます(給与天引きで保険料を払い込んでいる場合は、「生命保険料控除証明書」の添付は不要です)。

自営業の方など、「確定申告」による保険料控除申請

確定申告が必要な方は、確定申告時に「保険料控除証明書」添付することで控除を受けることができます。翌年2月16日~3月15日までの所得税の確定申告において、「生命保険料控除証明書」を確定申告に添付をして控除を受けます。

まとめ

保険料控除は、ご自身で保険に加入されている方は会社員、個人事業といった働き方に関係なく、活用できる所得控除のひとつです。控除の仕組みや節税の効果も踏まえて保険を活用することで、保険本来の加入する目的と節税の効果で、相乗効果が期待できます。詳しくはFPに相談してみましょう。

この記事を執筆したカウンセラー紹介

倉知洋平(くらちようへい)

2級ファイナンシャルプランニング技能士/トータルライフコンサルタント

大手企業で勤務した後ファイナンシャルプランナーに転身しました。自身も投資に精を出しています。

休みの日はプロ野球観戦をしながらお酒を飲むのがもっぱらの楽しみです。